В 2018 г. фармацевтическая индустрия входит с оптимистичным настроем: новые препараты выходят на рынок быстрее, чем когда-либо прежде, в последние несколько лет крупные и мелкие разработчики лекарственных средств успешно проводят исследования своих продуктов в ряде терапевтических областей, инвесторы активно поддерживают компании в сфере здравоохранения. Однако сохранятся ли эти тенденции с течением времени, или игрокам фармацевтического рынка придется испытать турбулентность в своей деятельности? Аналитики компании «Evaluate» указывают на аргументы в пользу обоих утверждений. На регуляторном фронте маловероятно, что Управление по контролю за пищевыми продуктами и лекарственными средствами США (Food and Drug Administration — FDA) займет более консервативную позицию. За последние несколько лет был предпринят ряд мер по ускорению выведения на рынок новых лекарств, в том числе недорогих генериков. В отношении стран ЕС ситуация более неопределенная в связи с переездом Европейского агентства по лекарственным средствам (European Medicines Agency — ЕМА) в рамках Brexit. Тем не менее ЕМА заявляет, что был предпринят ряд шагов для повышения прозрачности и улучшения работы регулятора. За последние несколько лет регуляторные органы США и ЕС выпустили в свет новаторские препараты, которые обещают изменить перспективы для пациентов с различными хроническими и острыми заболеваниями. Ожидается, что многие из этих разработок быстро станут коммерчески успешными. Что же касается сделок по слиянию и поглощению (M&А), то в этом направлении в 2018 г. также прогнозируется всплеск активности крупных фармацевтических и биотехнологических компаний. Более подробно о прогнозе аналитической компании «Evaluate» относительно ситуации на глобальном фармацевтическом рынке можно будет узнать далее.

В 2018 г. фармацевтическая индустрия входит с оптимистичным настроем: новые препараты выходят на рынок быстрее, чем когда-либо прежде, в последние несколько лет крупные и мелкие разработчики лекарственных средств успешно проводят исследования своих продуктов в ряде терапевтических областей, инвесторы активно поддерживают компании в сфере здравоохранения. Однако сохранятся ли эти тенденции с течением времени, или игрокам фармацевтического рынка придется испытать турбулентность в своей деятельности? Аналитики компании «Evaluate» указывают на аргументы в пользу обоих утверждений. На регуляторном фронте маловероятно, что Управление по контролю за пищевыми продуктами и лекарственными средствами США (Food and Drug Administration — FDA) займет более консервативную позицию. За последние несколько лет был предпринят ряд мер по ускорению выведения на рынок новых лекарств, в том числе недорогих генериков. В отношении стран ЕС ситуация более неопределенная в связи с переездом Европейского агентства по лекарственным средствам (European Medicines Agency — ЕМА) в рамках Brexit. Тем не менее ЕМА заявляет, что был предпринят ряд шагов для повышения прозрачности и улучшения работы регулятора. За последние несколько лет регуляторные органы США и ЕС выпустили в свет новаторские препараты, которые обещают изменить перспективы для пациентов с различными хроническими и острыми заболеваниями. Ожидается, что многие из этих разработок быстро станут коммерчески успешными. Что же касается сделок по слиянию и поглощению (M&А), то в этом направлении в 2018 г. также прогнозируется всплеск активности крупных фармацевтических и биотехнологических компаний. Более подробно о прогнозе аналитической компании «Evaluate» относительно ситуации на глобальном фармацевтическом рынке можно будет узнать далее.В ФОКУСЕ — НОВИНКИ ФАРМАЦЕВТИЧЕСКОГО РЫНКА

Прежде чем говорить о будущем, подведем предварительные итоги 2017 г. в отношении R&D-активности фармацевтических компаний, чтобы понять, с каким «багажом» компании подошли к началу 2018 г. Оценивая предварительные результаты работы FDA в направлении выведения инновационных препаратов на рынок США по итогам 2017 г., можно утверждать, что сфера биофармации находится на своем пике. Ожидается, что по итогам 2017 г. FDA одобрит 43 новых препарата, которые через 5 лет после лонча принесут своим разработчикам 31,6 млрд дол. США (рис. 1). Таким образом, в отношении коммерческого успеха новинок через 5 лет их маркетирования на рынке США ожидается, что 2017 г. станет наиболее плодотворным за последние годы.

Что же касается стран ЕС, то переезд ЕМА в Амстердам потенциально может спровоцировать задержки с выходом на рынок новых разработок, находящихся на завершающих стадиях исследований (рис. 2).

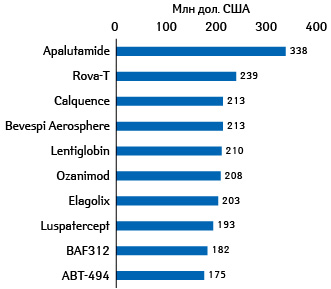

Среди наиболее перспективных направлений для разработок инновационных препаратов — онкопатология. Тем не менее ожидается, что в 2018 г. мировой фармацевтический рынок также пополнят перспективные новинки для лечения ВИЧ-инфекции, сахарного диабета, рассеянного склероза, орфанных заболеваний и др. (таблица).

| № п/п | Продукт | Компания | Терапевтическая область применения кандидата в препараты | Прогнозируемый объем продаж на мировом рынке в 2022 г., млрд дол. |

| 1 | Биктегравир/эмтрицитабин/тенофовира алафемид | Gilead Sciences | ВИЧ | 5,05 |

| 2 | Семаглутид | Novo Nordisk | Сахарный диабет | 2,72 |

| 3 | Эпакадостат | Incyte Corporation | Меланома | 1,94 |

| 4 | Rova-T (ровалпитузумаб тесирин) | Abbvie | Рак легкого | 1,44 |

| 5 | Ozanimod | Celgene Corporation | Рассеянный склероз | 1,27 |

| 6 | Апалутамид | Johnson & Johnson | Рак предстательной железы | 1,24 |

| 7 | Elagolix | Abbvie | Эндометриоз | 1,21 |

| 8 | AVXS-101 | AveXis | Спинальная мышечная атрофия | 1,14 |

| 9 | Ланаделумаб | Shire | Наследственный ангионевротический отек | 1,12 |

| 10 | Epidiolex (каннабидиол) | GW Pharmaceuticals, plc. | Синдром Леннокса — Гасто | 0,96 |

Важно отметить, что в ближайший год в США ожидается окончание срока действия патентной защиты на ряд препаратов биологического происхождения, что потенциально откроет двери на рынок для их биосимиляров.

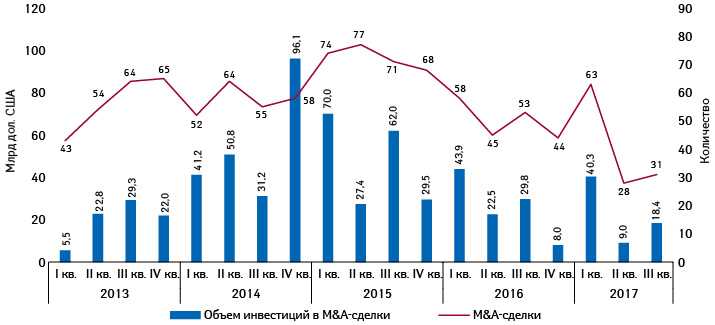

M&A-СДЕЛКИ: ЗАКОНЧИТСЯ ЛИ ВРЕМЕННАЯ ПЕРЕДЫШКА?

Сфера слияний и поглощений в секторе здравоохранения была поставлена на паузу в 2016 г. в связи с выбором президента США. С приходом к власти Дональда Трампа аналитики предсказывали некоторый всплеск M&A-сделок в начале 2017 г. Тем не менее, оценивая поквартальную активность фармацевтических и биотехнологических компаний в этом направлении, ожидаемого всплеска не произошло (рис. 3). В целом 2017 г. оказался не слишком плодотворным как в отношении количества сделок, так и объема инвестиций в них. Однако все же был заключен ряд крупных соглашений, среди которых лидирует соглашение о приобретении американской фармацевтической компанией «Gilead Sciences, Inc.» компании «Kite Pharma, Inc.» за 11,9 млрд дол. (180 дол. за акцию наличными).

Затишье в сфере M&A многие объясняют отсутствием ясности в отношении налоговой реформы в США. Кроме того, потенциальные покупатели указывают на завышенную стоимость акций компаний, которые готовы продать свои активы. Аналитики компании «Evaluate» предполагают, что перерыв в сфере M&A в 2016–2017 гг. может стать пусковым механизмом для повышения активности фармацевтических компаний в этом направлении в 2018 г. В фокусе предположительно окажутся компании, чей продуктовый портфель включает препараты для лечения сердечно-сосудистых заболеваний и сахарного диабета. Наибольшим энтузиастом в отношении готовности к заключению сделок считается «Pfizer». В свою очередь, «Bristol-Myers Squibb» и «Biogen», вероятно, станут наиболее лакомыми целями для покупки. Другие крупные компании «Merck & Co» и «Gilead Sciences, Inc.» также осматриваются в поиске подходящих активов, отмечают аналитики «Evaluate».

КОМУ ДОСТАНУТСЯ ЛАВРЫ ПОБЕДИТЕЛЕЙ?

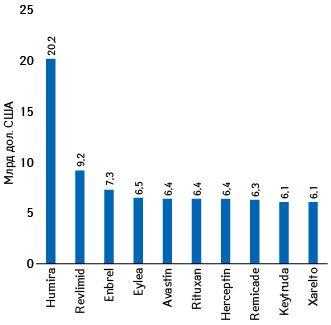

По прогнозам, объем продаж каждого из топ-10 наиболее продаваемых лекарственных средств в денежном выражении на мировом рынке в 2018 г. превысит 6 млрд дол. Лавры победителя в этом рейтинге, вероятно, по традиции достанутся препарату Humira (адалимумаб) компании «AbbVie» с прогнозируемым объемом продаж более 20 млрд дол. в 2018 г. (рис. 4). Таким образом, отрыв в доходе от продаж Humira (адалимумаб) от следующего за ним препарата в топ-10 — лекарственного средства Revlimid (леналидомид) компании «Celgene» — составит более 10 млрд дол.

В целом 10 наиболее продаваемых препаратов на мировом рынке в 2018 г., по прогнозам, удастся аккумулировать доход от продаж на уровне 80,9 млрд дол. Препаратам компании «Roche» — Avastin (бевацизумаб), Rituxan (ритуксимаб), Herceptin (трастузумаб) — удастся занять сразу 5-, 6- и 7-е место в этом списке соответственно. По традиции основные «сливки» на мировом фармрынке смогут собрать препараты, давно знакомые пациентам. Cреди относительных новичков в потенциальной топ-10 наиболее продаваемых препаратов будет только противоопухолевое лекарственное средство Keytruda (пембролизумаб) компании «Merck & Co», одобренное FDA в 2014 г.

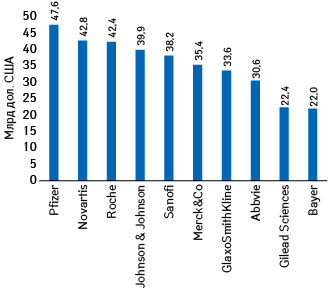

Что же касается наиболее доходных компаний на мировом рынке, в 2018 г. ожидается, что тройка лидеров из списка топ-10 не претерпит изменений по сравнению с предыдущими годами — 1-е место по-прежнему останется за компанией «Pfizer» с доходом от продаж (рецептурных и безрецептурных препаратов) на уровне 47,6 млрд дол., 2-е место займет компания «Novartis» с показателем в 42,8 млрд дол., ей на пятки будет наступать «Roche» с показателем 42,4 млрд дол. (рис. 5).

В ЗАКЛЮЧЕНИЕ

Прогнозируя ситуацию на мировом фармацевтическом рынке на 2018 г., аналитики компании «Evaluate» полагают, что не только финансовые рынки США будут влиять на «климат» для биофармацевтических компаний — усиление контроля за ценообразованием на лекарственные средства на самом прибыльном рынке лекарств в мире, коим является таковой США, также останется актуальной проблемой. Однако, скорее всего, дебаты в отношении усиления данного контроля со стороны правительства так и не перейдут в активные действия, поскольку даже президент США Д. Трамп, ранее делавший громкие заявления касательно этой темы в Твиттере, похоже, потерял к этому интерес. В свою очередь, назначение Алекса Азара (Alex Azar), бывшего топ-менеджера фармацевтической компании «Elli Lilly», на должность секретаря администрации (министра) по делам здравоохранения и социальных служб, безусловно, является положительным знаком для игроков Большой Фармы.

Наряду с опасениями фармацевтической промышленности по поводу вмешательства правительства США в ценообразование на лекарственные средства, не утихают разговоры о выходе на рынок нового сильного игрока — онлайн-гиганта «Amazon». Молчание компании по поводу ее планов вхождения на фармацевтический рынок стимулировало много спекуляций вокруг этой темы, и аналитики предполагают, что от компании «Amazon» можно ожидать разных сценариев участия в цепочке поставок лекарств: от запуска интернет-аптеки до менеджмента по работе с аптеками. Тем не менее это больше беспокоит розничный и оптовый сегменты фармацевтического рынка, чем производителей лекарственных средств, поскольку «Amazon», скорее всего, станет в той или иной форме их клиентом, а не конкурентом. То, как ситуация вокруг онлайн-гиганта будет развиваться в 2018 г., представляет большой интерес для фармацевтической отрасли.

Что же касается темпов исследований и разработок новых лекарственных средств, вероятно, 2018 г. станет довольно удачным на этом поприще. Если добавить сюда ожидание заключения нескольких крупных сделок и отсутствие агрессивной риторики в отношении политики ценообразования на лекарства, перспективы для развития мирового фармацевтического рынка покажутся еще более безоблачными.

по материалам www.evaluategroup.com,

www.fda.gov, www.ema.europa.eu

*Источник данных: отчет «EP Vantage 2018 Preview» аналитической компании «Evaluate».